Unsere effizienten Altersvorsorge-Rechner im Überblick

- Altersvorsorge zum "Nulltarif"

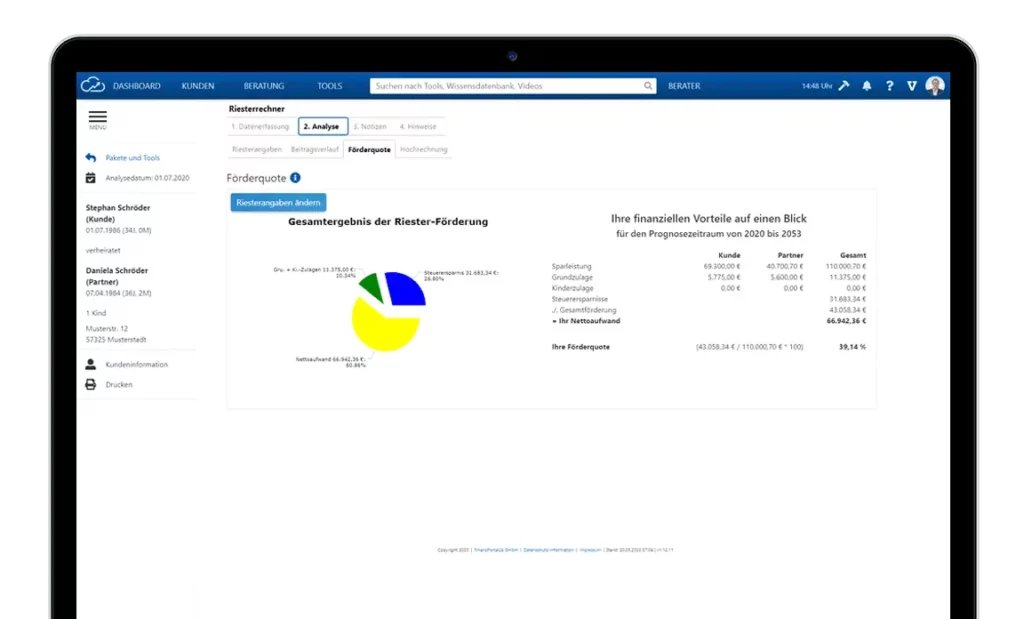

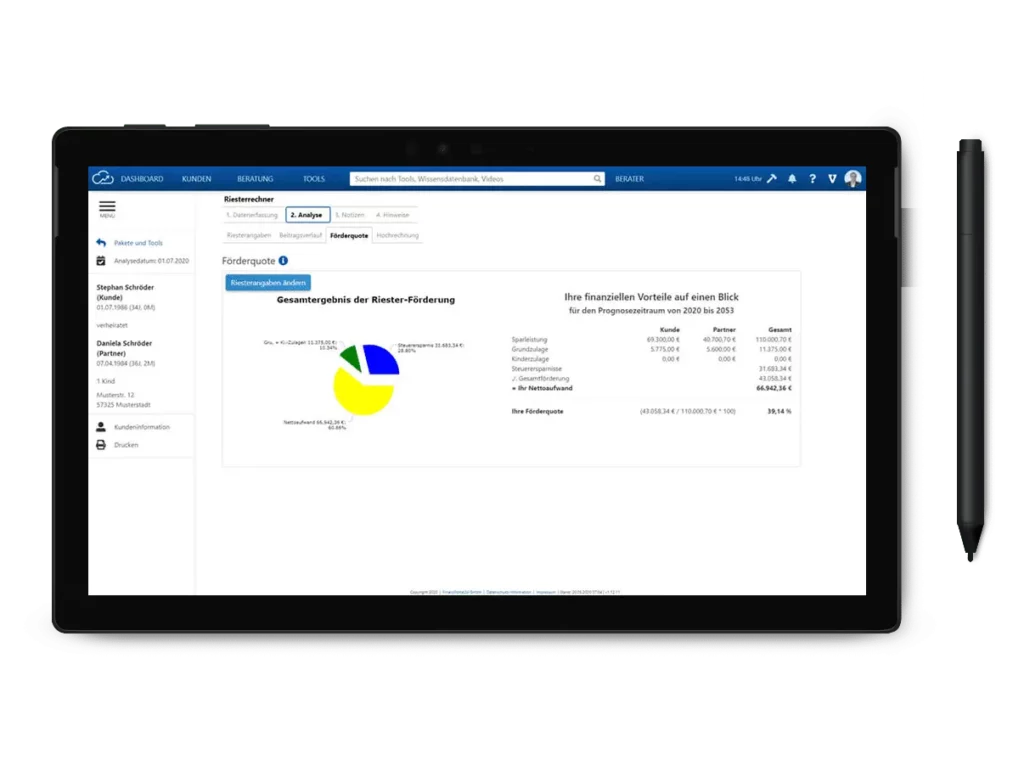

- Förderquote und mögliche Rente berechnen

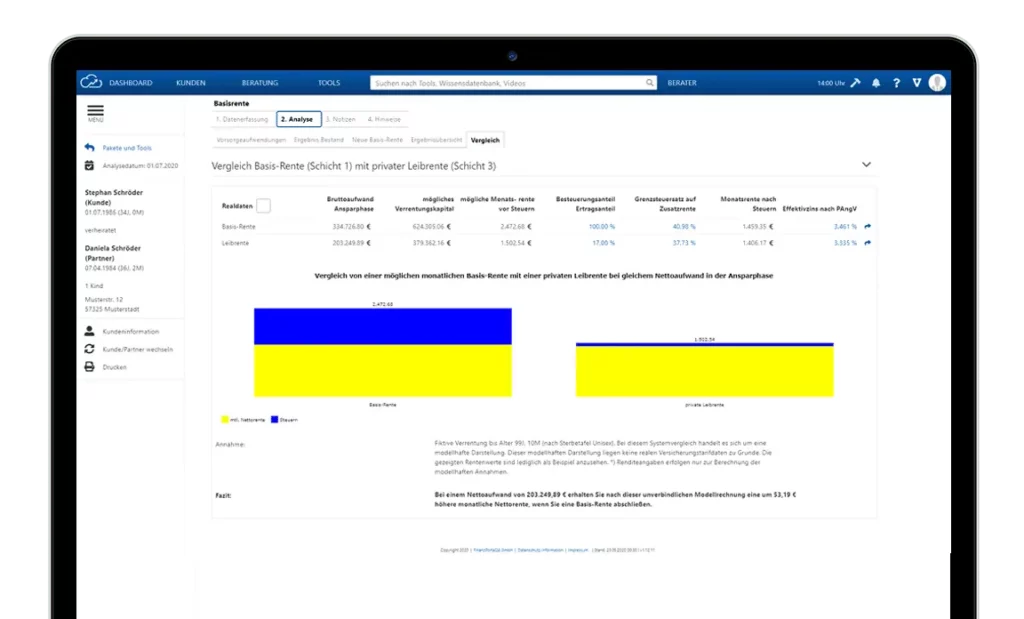

- Vorteile der Rürup-Rente ermitteln

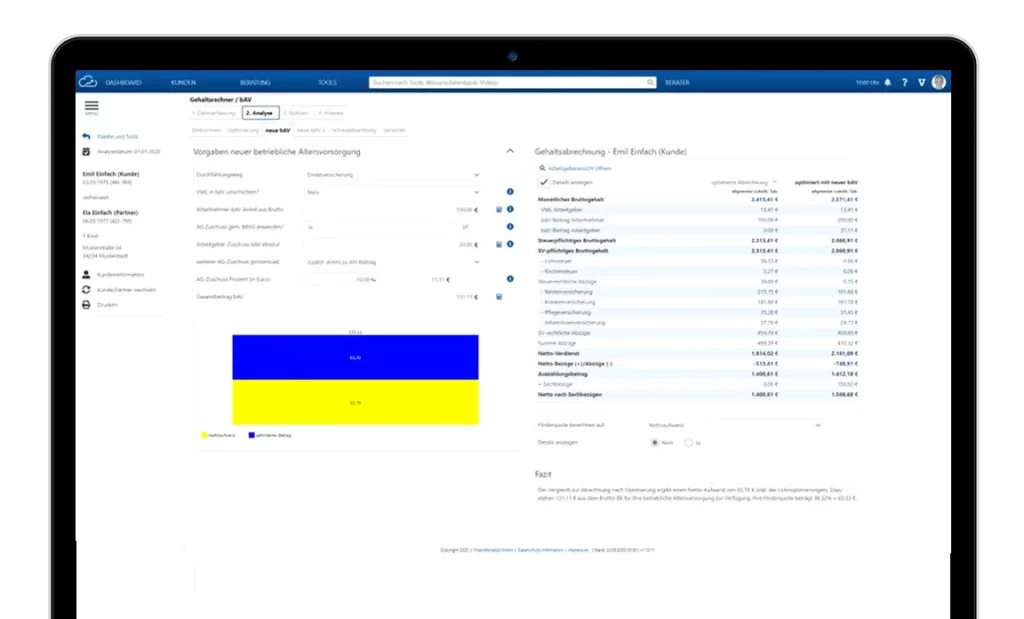

- Lohn- und Gehaltsabrechnungen optimieren

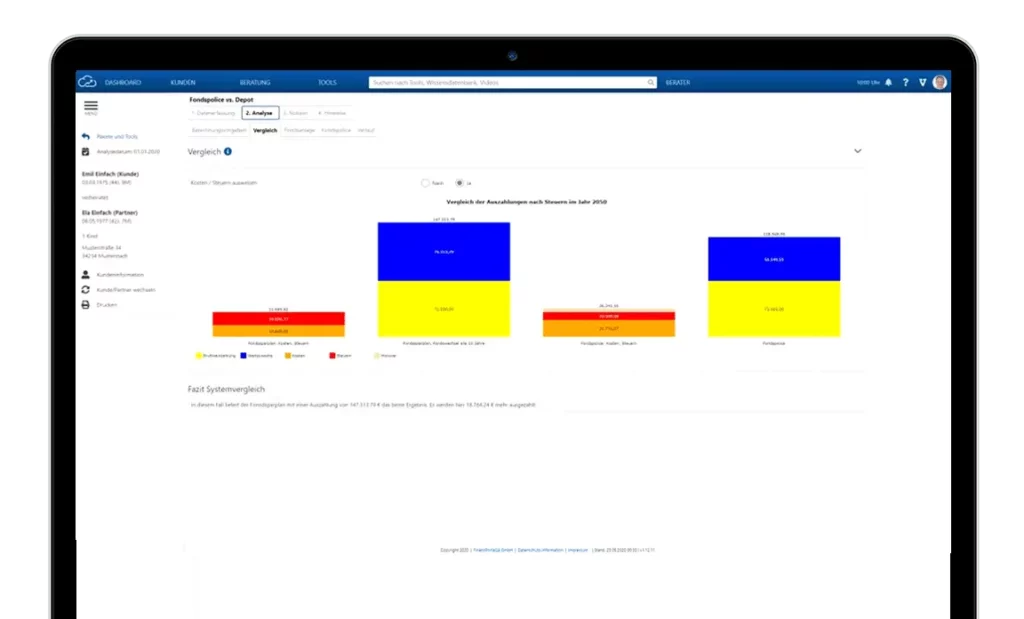

- Anlage einer Fondspolice mit einem Investmentdepot vergleichen

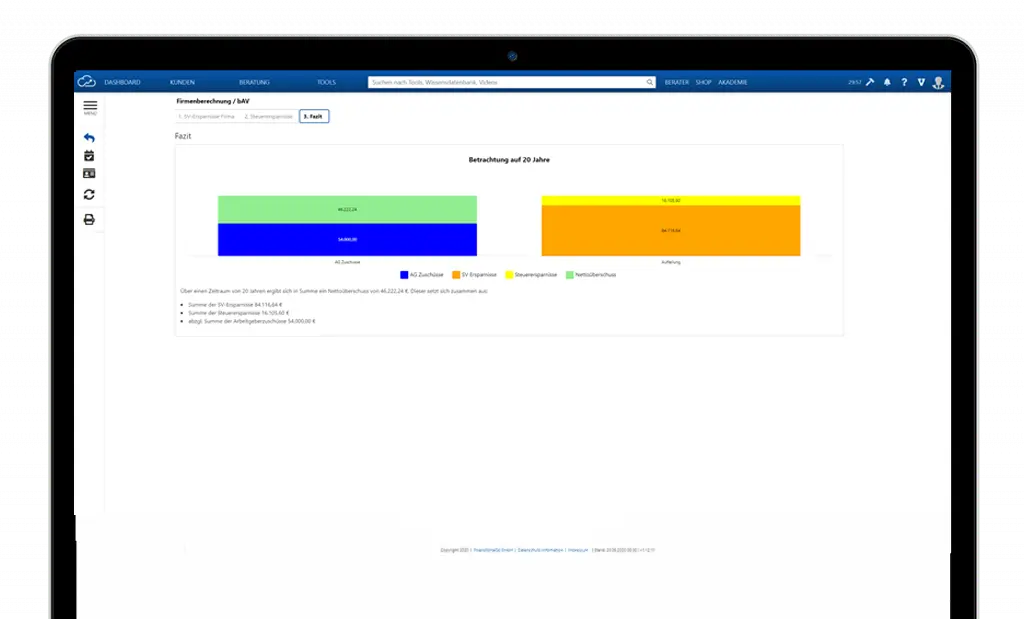

Starten Sie jetzt durch mit diesen 6 Rechnern zu staatlich subventionierten Altersvorsorgeprodukte Fragen

Einfach erfolgreich beraten dank unserer Altersvorsorge-Rechner

Dieses Paket ist speziell zusammengestellt für Finanzberater mit dem Beratungsschwerpunkt staatlich subventioniertes Sparen im Bereich Altersvorsorge.

Der Wert unserer Altersvorsorge-Rechner für Finanzberater

Für Finanzberater ist der Einsatz eines Altersvorsorge-Rechners ein unverzichtbares Mittel, um ihren Kunden eine maßgeschneiderte und effiziente Beratung anzubieten. Dieses Tool bietet diverse Vorteile:

- Präzise Prognosen: Die Rechner ermöglichen eine genaue Vorausberechnung der Altersvorsorge, basierend auf aktuellen Daten und individuellen Kundenprofilen.

- Zeitersparnis: Die automatisierte Berechnung ersetzt zeitaufwendige manuelle Kalkulationen, wodurch Berater mehr Zeit für die Kundenbetreuung haben.

- Kundenvertrauen: Durch transparente und nachvollziehbare Berechnungen steigt das Vertrauen der Kunden in die Beratungsleistung.

- Individuelle Lösungen: Jeder Kunde erhält eine auf seine persönlichen Bedürfnisse und Ziele zugeschnittene Vorsorgeempfehlung.

- Marktübersicht: Der Rechner hilft, verschiedene Vorsorgeoptionen übersichtlich zu vergleichen und die optimale Wahl für den Kunden zu treffen.

Insgesamt ermöglichen unsere Altersvorsorge-Rechner Finanzberatern, ihren Kunden eine fundierte, personalisierte und vertrauenswürdige Beratung anzubieten. Dies fördert nicht nur die Kundenzufriedenheit und -bindung, sondern stärkt auch die Professionalität und Effizienz des Beraters. In einer Welt, in der finanzielle Planung immer komplexer wird, ist ein solches Tool daher unerlässlich für eine moderne und erfolgreiche Finanzberatung.

Haben Sie Fragen?

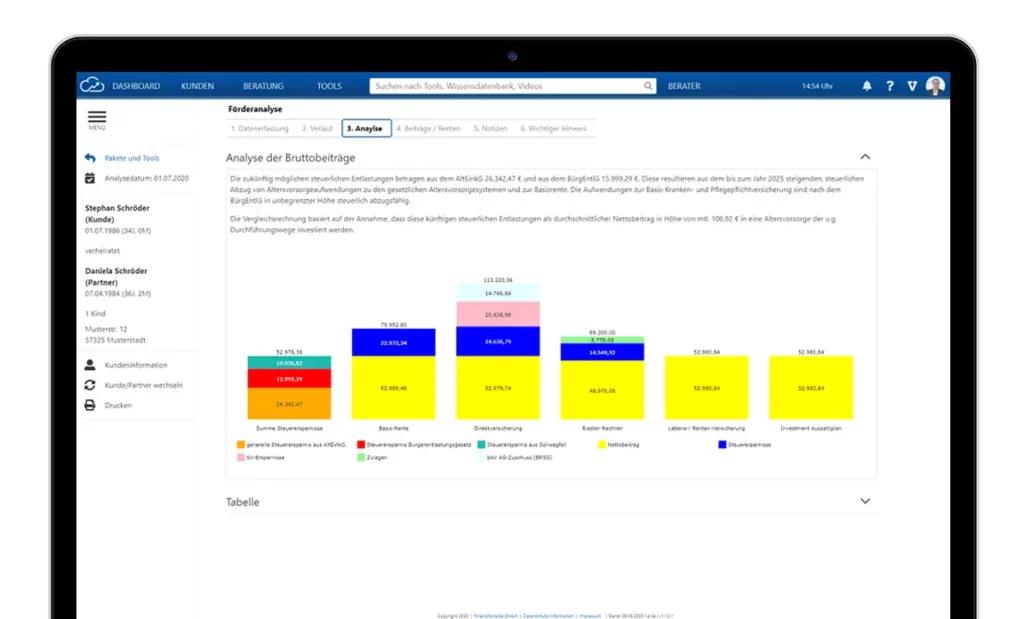

Mit der Förderanalyse können Sie berechnen und darstellen, welche Liquidität Ihr Kunde zukünftig aus Steuerentlastungen durch das AltEinkG und das BürgEntlG, sowie aus dem Wegfall des Soli-Zuschlages gewinnen kann. Mittels des integrierten Schichtenvergleichers erfahren Sie die Potentiale und den besten Durchführungsweg, wenn diese Steuervorteile in die eigene Altersvorsorge investiert werden.

Diese Frage lässt sich nicht pauschal beantworten. Mit unserem Riester-Rechner können Sie eine sachliche Antwort hierauf für Ihren individuellen Kundenfall finden, indem dort ein Break-Even-Point errechnet wird – also wie viele Jahre muss die Rentenzahlung erfolgen, bis der Kunde sein eingesetztes Kapital wieder raus geholt hat.

Altersvorsorge ist von entscheidender Bedeutung, da sie finanzielle Sicherheit und Unabhängigkeit im Alter bietet. Angesichts steigender Lebenserwartung und der geringen gesetzlichen Rente wird eine private Vorsorge immer wichtiger. Durch eine private Rente kann der gewohnte Lebensstandard im Ruhestand aufrechterhalten werden.

Ja, Sie können auch lediglich einen individuellen Nettobeitrag vorgeben und so einen der einfachsten und schnellsten Schichtenvergleicher auf dem Markt nutzen.

- Ja, z. B. im Systemvergleich „Fondspolice vs. Depot“ können die unterschiedlichsten Kostenmodelle, optional auch mit einmaligen und/oder regelmäßigen Honoraren, berücksichtigt werden.

Die gesetzliche Rentenversicherung ist eine staatliche Versorgungseinrichtung, die durch Beiträge von Arbeitnehmern und Arbeitgebern finanziert wird und nach dem Umlageverfahren funktioniert. Beiträge, die heute nach dem Umlageverfahren eingezahlt werden, werden bereits Morgen oder Übermorgen an die aktuellen Rentenempfängern als Rente ausgezahlt. Die Finanzierung dieses Umlagesystems wird angesichts der demografischen Entwicklung immer problematischer, da es zunehmend mehr Rentenempfänger gibt, deren Renten von den Beitragszahlern finanziert werden müssen.

Im Gegensatz dazu ist die private Rentenversicherung eine freiwillige, individuelle Vorsorge, die auf privaten Verträgen basiert. Neben der ungeförderten privaten Altersvorsorge der dritten Schicht gibt es auch geförderte Altersvorsorgeprodukte der Schicht 1 als Basisrente und der betrieblichen Altersvorsorge sowie Riesterrenten in der zweiten Schicht. Für wen welches System geeignet ist, lässt sich mittels einer persönlichen Beratung klären.